年間300件以上の相続税の相談を受ける相続税の虎こと税理士の棚田秀利です。

2020年9月17日、FMちゅーピーで、「孫を養子にした場合の相続税節税効果」について話しました。

養子縁組とは、実際の親子の血縁関係でない間柄で、敢えて法律的に親子関係を成立させる手続きのことをいいます。

これは養親と養子(または養子の実の親)の合意があれば成立します。

養子縁組した相続税上の効果ですが、まず法定相続人の数が増えます。

法定相続人の数が増えればどうなるのでしょうか?

まず、ご存じの通り相続税の基礎控除は

3000万円+600万円×(法定相続人の数)

です。

つまり、法定相続人の数が1人増えれば、基礎控除の額も600万円増えるわけです。

また、生命保険金・退職手当金の非課税額は、

500万円×(法定相続人の数)

であり、これも

法定相続人の数が1人増えれば、生命保険金・退職手当金の非課税額も各々500万円増える

わけです。

しかしこれだけではありません。

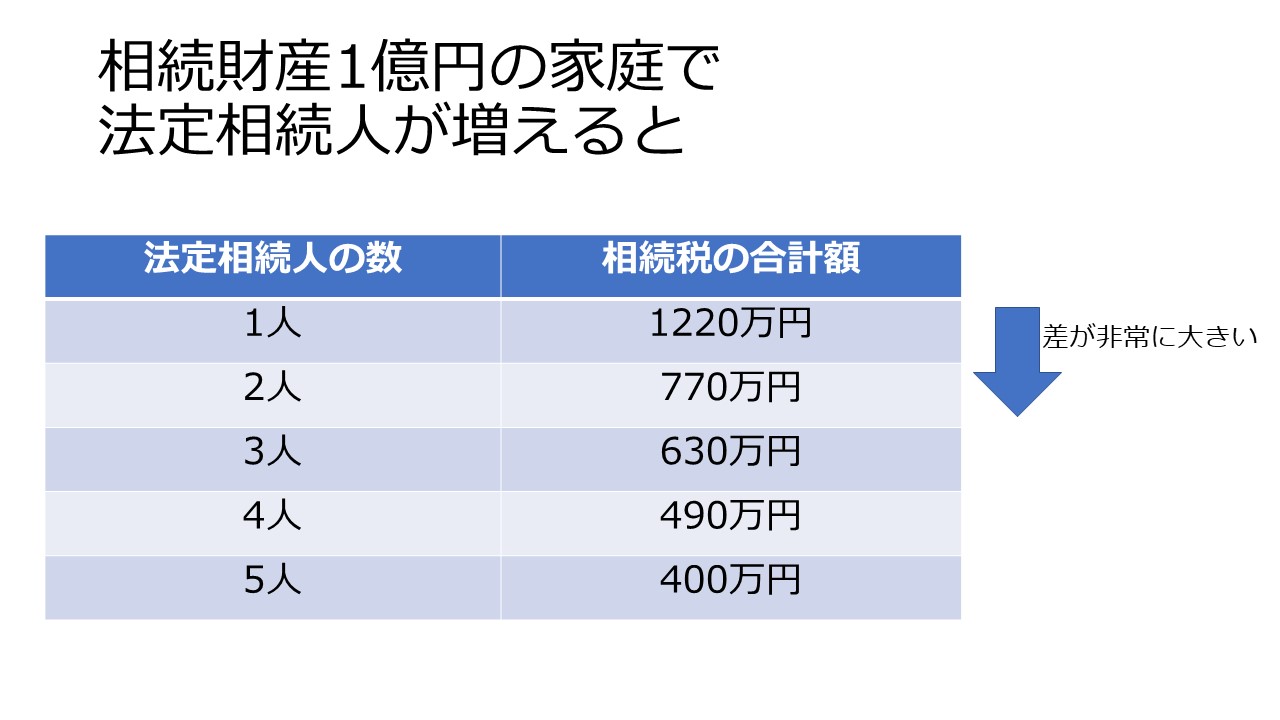

下の図を見てください。

相続人を1人ずつ増やしていった場合に、相続税の合計額がどのように減っていくかを示した表ですが、

基礎控除の枠は500万円ずつ減っているはずなのに、

元々の法定相続人の数が少なければ少ないほど、

法定相続人の数が増えた際の相続税の減税効果が高いことがわかりますね。

これには、現行の相続税の計算方法がこれに深く影響しています。

各々の相続税を計算する基となる相続税の総額ですが、

①相続人が1人の際には相続財産自体で相続税の累進課税の税率で計算されます。

➁相続人が2人の際には相続財産を二等分した金額に応じた相続税の累進課税の税率で計算されたものを合計しています。

➂相続人が3人の際には相続財産を三等分した金額に応じた相続税の累進課税の税率で計算されたものを合計しています。

相続税の税率は財産が増えればより高い税率が適用される累進税率ですので、

①➁➂の各々に適用される税率は①>➁>➂になります。

つまり、法定相続人の数が1人、2人の少人数の際には、養子縁組をして法定相続人の数を1人増やした際の節税効果が非常に高いことになります。

例えば、

相続財産1億円の家庭(母親・子1人)において、相続税の合計額は1220万円ですが、

養子縁組を1人することにより、相続税の合計額は770万円に減少します。

また、これに生命保険でも掛けていれば、合計額は695万円とかなりの効果です。

ところで、養子は何人までできるでしょうか?

養子自体は、民法上では何人でもできます。

しかし、相続税の計算上、法定相続人の数に加算できる数は1人のみです。

ただし、元々実子のいない場合は2人まで加算できます。

このように養子縁組は、相続税の節税効果が意外とあります。

私も税理士になる前は、大手信託銀行マンの営業マンとして資産家営業している際に、資産家の方と相続税の節税対策として養子縁組が有効ではないかと話したことがありました。

でもそんな話をしておきながら、実際に節税効果があるからと言って養子縁組を実行された方は知りません。

やはり、養子縁組というものは家族関係も変えるナイーブな問題も含んでいるからでしょう。

相続税の節税方法にもいろいろありますが、その方に合わないので実行すべきでないナイーブなものもかなりあります。

要は「何でもあり」ではないのです。

相続税申告相談プラザひろしまでは、今までの数々の経験の中から、その方にあったベストな相続税の節税方法を提案させていただきます。

初回無料相談ですので、ぜひこの機会を活かしてご気軽に相談していただければ幸いです。

令和2年9月17日FMちゅーピー放送