年間300件以上の相続税の相談を受ける相続税の虎こと税理士の棚田秀利です。

2019年12月5日、FMちゅーピーで、不動産を売却した際の譲渡所得税について、話しました。

放送開始43回目の放送です。

譲渡所得は

収入金額-取得費用-売却費用

で計算されますが、

取得費用には以下のものが含まれます。

土地・建物の購入代金

購入時の印紙・登録免許税・不動産取得税・仲介手数料

建物解体費用・整地費用

売却費用には以下のものが含まれます。

売却時の仲介手数料・印紙・立退料・建物解体費

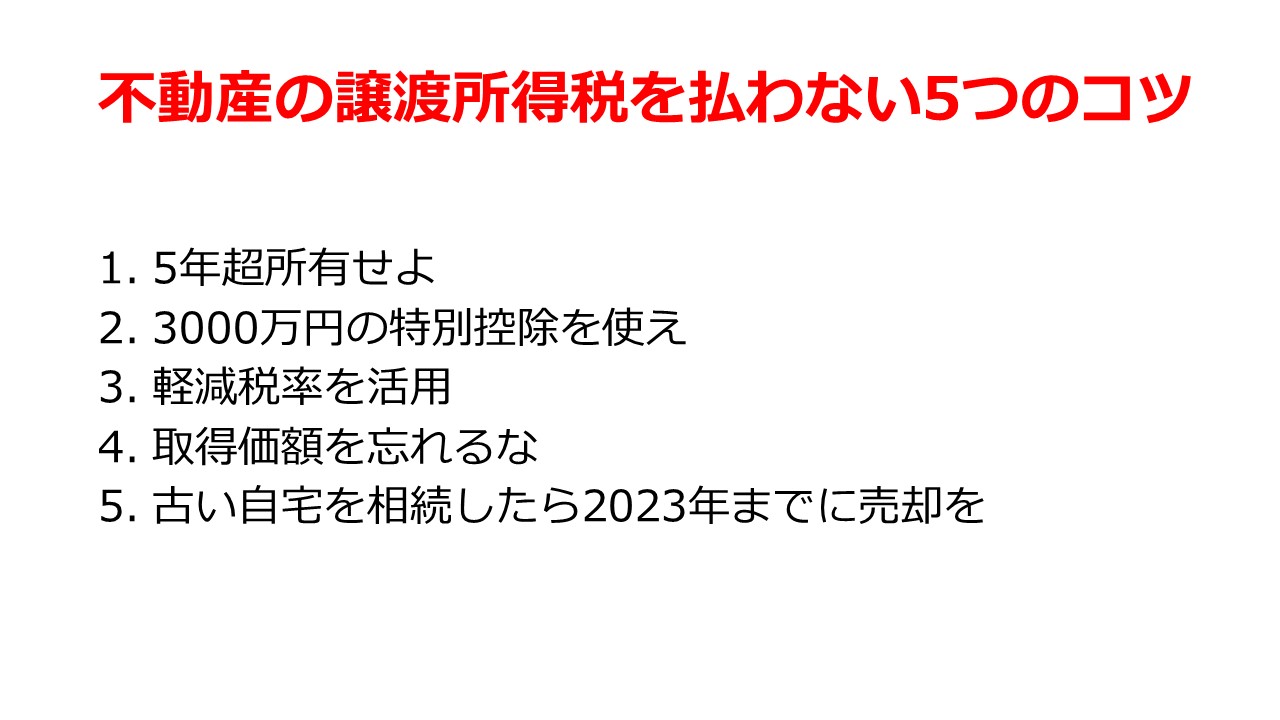

譲渡所得税は譲渡所得に税率を掛け合わせたもので計算されますが、税率はその所有期間によって異なります。

1.短期譲渡所得(所有期間5年以内)

譲渡所得×39.63%

(所得税30% 復興特別所得税0.63% 住民税9%)

2.長期譲渡所得(所有期間5年超)

譲渡所得×20.315%

(所得税15% 復興特別所得税0.315% 住民税5%)

また、所有期間が10年超のマイホームの売却には軽減税率の特例があります。

譲渡所得6000万円以下の部分

譲渡所得14.21%

(所得税10% 復興特別所得税0.21% 住民税4%)

譲渡所得6000万円超の部分

譲渡所得20.315%

(所得税15% 復興特別所得税0.315% 住民税5%)→通常の長期譲渡所得の税率と同じ

また居住用不動産の売却には、3000万円の特別控除も有名ですが、

注意点として

1.3000万円特別控除と住宅ローン控除は併用できません。

2.住まなくなった日から3年を経過する日の属する年の12月31日までに売却しないと適用できません。

相続税申告相談プラザひろしまでは、相続税申告だけでなく不動産の譲渡所得税の申告にも経験が豊富です。

広島市ご在住の方、ぜひ一度ご相談下さい。

ムダな税金は払いたくないですよね?

まずは初回の無料相談をお気軽にご利用ください。