二世帯住宅の建て方により、親と同居してないことになり、小規模宅地の評価減の特例が適用できなくなることがあるのか否か、相続税専門税理士が解説します!

小規模宅地等の評価減の特例(特定居住用宅地)とは

相続開始直前まで被相続人や被相続人と生計をともにしていた親族が居住用に供していた宅地の相続税評価について、330㎡まで80%評価減の特例があります。

特定居住用宅地等は被相続人が居住していた建物の敷地だが、相続(遺贈)を受けた親族が配偶者だけでなく

同居の親族も

①申告期限まで土地を所有し続ける

➁申告期限まで特定居住用宅地等の上に立つ建物に住み続ける

条件をクリアすることにより、小規模宅地等の評価減の適用を受けることができます。

しかし、最近「二世帯住宅」という住宅の建て方があり、この内容によっては、本人同士は一つの建物内に同居しているつもりであっても、相続税法上では同居として認められず、その結果小規模宅地等の評価減の特例の適用も受けることができないことがありますので、その辺りを解説させて頂きます。

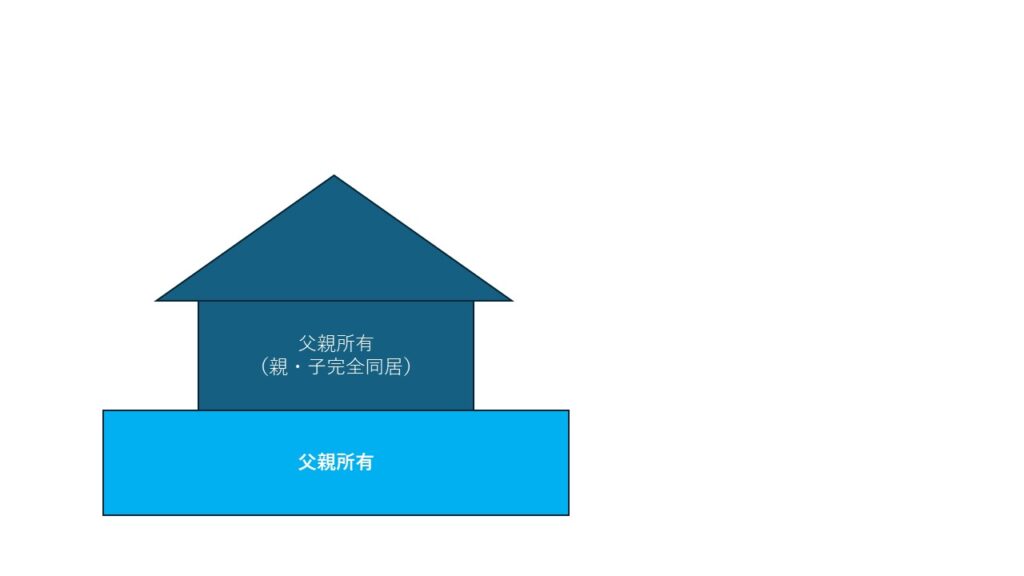

親子が完全に同居している場合

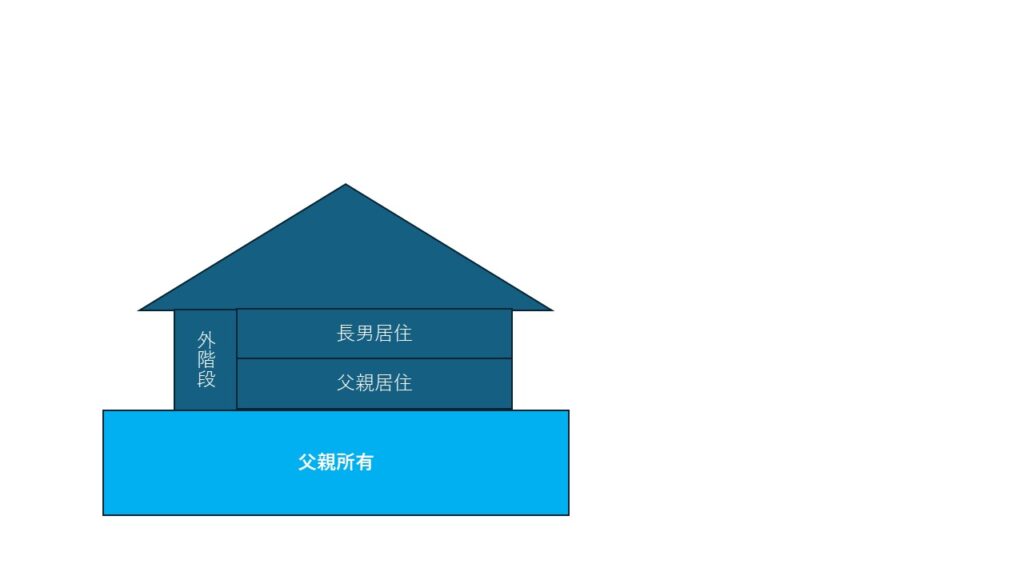

図のように親子が一つの家屋に同居している場合は、もちろん適用できます。

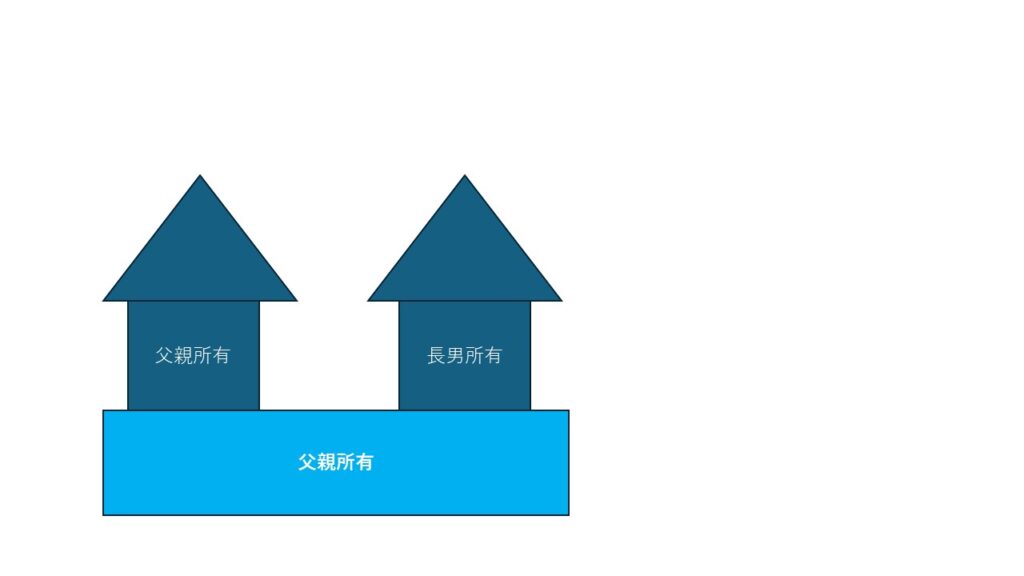

親と子が同じ土地の上の別棟の家に居住している場合

同じ敷地であっても、親子が各々別棟の建物に居住している場合は、同居扱いとならず適用できません。

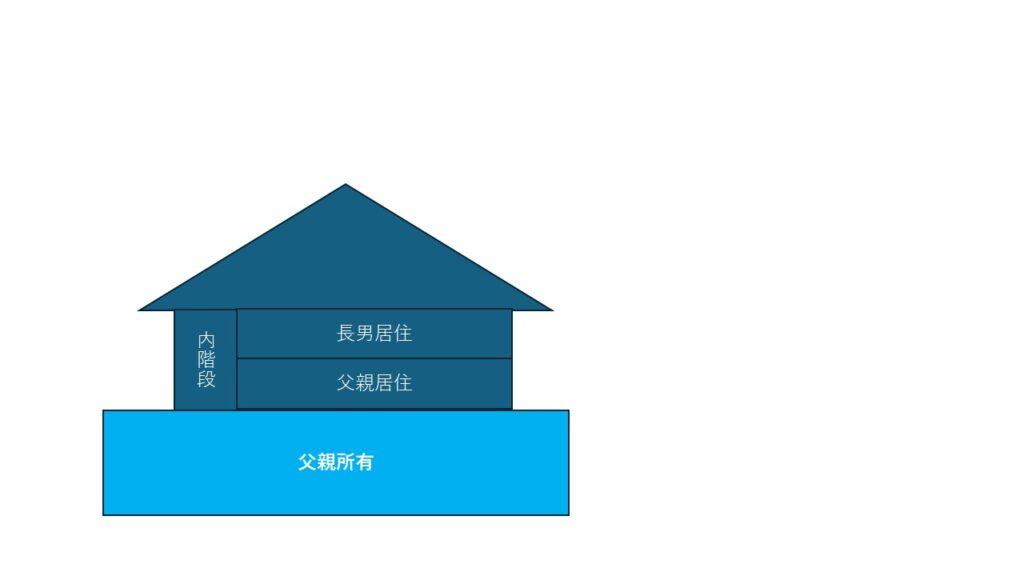

親子が完全分離でない二世帯住宅に居住している場合

親と子の居住スペースの出入り口が共通している二世帯住宅は、同居しているとみなされます。

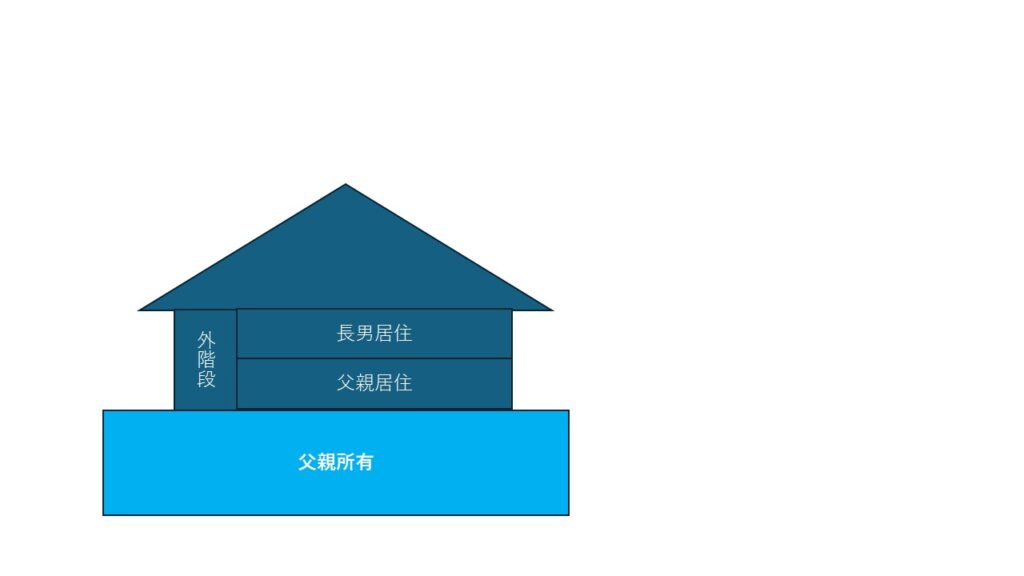

二層が完全分離した二世帯住宅に親子が居住している場合

親と子の居住スペースの出入り口が各々独自にあり、建物内部で自由に行き来ができない場合は、平成25年税制改正以前は同居扱いではありませんでした。しかし、現在では建物の構造上親・子の居住スペースが独立していても同居扱いとされています。

二層が完全に分離かつ区分所有登記された二世帯住宅に親子が居住している場合

平成25年税制改正により建物の登記が区分所有登記されていれば、同居と認められず、小規模宅地等の評価減の適用ができなくなりました。

「同居」と簡単に言ってみても、二世帯住宅の場合微妙な判定が必要で、相続税の金額に大きく影響が出ます。

相続税申告相談プラザひろしまは相続税申告経験豊富な税理士が対応いたしますので、安心してご相談ください。

令和6年2月15日FMちゅーピー出演放送143回目