1 農地の相続税評価

農地(田・畑)は相続税の評価上、次の4種類に分かれます。

① 市街地農地

② 市街地周辺農地

③ 中間農地

④ 純農地

このうち、➂と④については、農地の固定資産税評価額に所定の倍率をかけて相続税評価額を計算する倍率方式なので、正確な相続税評価額を計算することは容易です。

しかし、①市街地農地と②市街地周辺農地にいたっては宅地比準方式で計算されるため、10人の税理士が評価すれば10人がバラバラの評価額を計算してしまう結果になるように困難です。広島市及びその近郊ではこの①と②が多いので要注意です。

市街地農地における評価 宅地比準方式とは

市街地農地の価格(円)=(その農地が宅地であるとして評価した1㎡辺りの価額-造成転用に必要な1㎡辺りの造成費)×地積

ですが、この計算では宅地転用費用を見積もる等の経験豊富な税理士でないと対処できないようになっています。

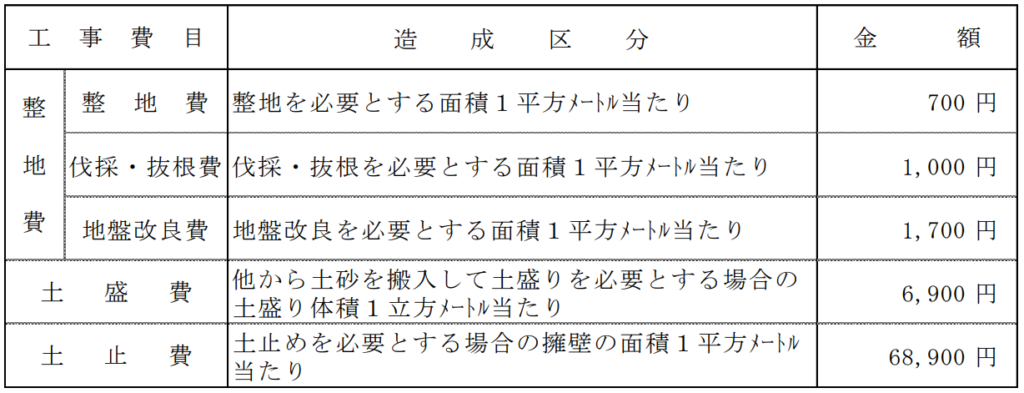

令和4年分の広島県の平坦地の宅地造成費

2 農地の納税猶予制度

市街地農地を農業目的で使用しているのに、その農地が高い相続税評価により高い相続税負担を負うために、農業継続ができなくなる恐れが出てきます。

そこで自ら農業を続ける相続人に対して相続税の納税を猶予してもらえる制度というものがあります。

しかし、この適用には様々な条件があり、申請にはそれなりの難易度があります。

しかも、農業をやめたときには猶予された相続税を利子税とともに納付しなければいけない等の大いに注意すべきがあります。

3 農地の相続

農地に関しては、相続税だけでなく、相続手続自体にも注意しないといけません。

そもそも農地の売買・贈与には農地法により農業委員会による許可が必要です。

農地の相続であれば、通常法定相続人への相続であれば農業委員会の許可は必要ありませんが、孫等法定相続人以外に対する特定遺贈であれば農業委員会の許可が必要です。

これは農業委員会の許可がないと、農地を遺贈する旨の遺言があってもこの遺贈は無効となります。

農地に関しては相続税においても、相続手続においても、経験豊富な税理士・司法書士・行政書士でないと対処できないことが大いに想定されます。相続税申告相談プラザひろしまでは、経験豊富な税理士、行政書士が対応いたしますので、ご安心です。初回相談は無料。お気軽にご相談ください。