家族信託をしたら、税務署へ「信託の計算書」の提出が必要

1.家族信託の主な手続き

家族信託は、主に以下の手続きの流れになります。

①委託者と受託者の間で契約締結の際に、公正証書契約にしようと思えば公証役場に行きます。

➁信託財産に対する家賃を受け取るために、信託口口座を作ります。

③信託財産が不動産の際には、法務局にて信託登記をします。

さて、この手続きの中に税務関係はないようですが、税務署へ何か手続きはないのでしょうか?

2.家族信託に関する税務署関係の手続き

家族信託を始めたときには、次の二つの手続きをしないといけません。

①受益者調書の提出

家族信託を始めた際に、家族信託の契約書で、

委託者と受益者が別人として定められている場合で、

かつ、信託財産の価額が50万円を超えている場合には、

信託を始めた翌月の末日までに、受益者調書を提出する必要があります。

ただし、家族信託契約の中でも、そういった契約はあまりないので該当することは稀ではないでしょうか?

➁信託の計算書

信託財産が、賃貸アパートや、貸駐車場等の収益を生む財産である場合、

受託者(息子)には、税務署に対し、「信託の計算書」という書類を提出する義務があります。

ただし、信託の計算書は必ずしも提出する必要があるわけでもなく、

信託財産から生じた収益の額が少なく、年間通して3万円に満たない場合には、届出は不要です。

受託者は、原則毎年1月31日までに税務署長に対し、

前年(1/1~12/31まで)の信託財産の状況等を記載した

「信託の計算書」およびその「合計表」を提出しなければなりません。

ここで勘違いしてはいけないのは、

結果的に家賃を受け取っている受益者に関する確定申告を提出していても

受託者は、その受益者の確定申告とは別に信託の計算書の提出が必要です。

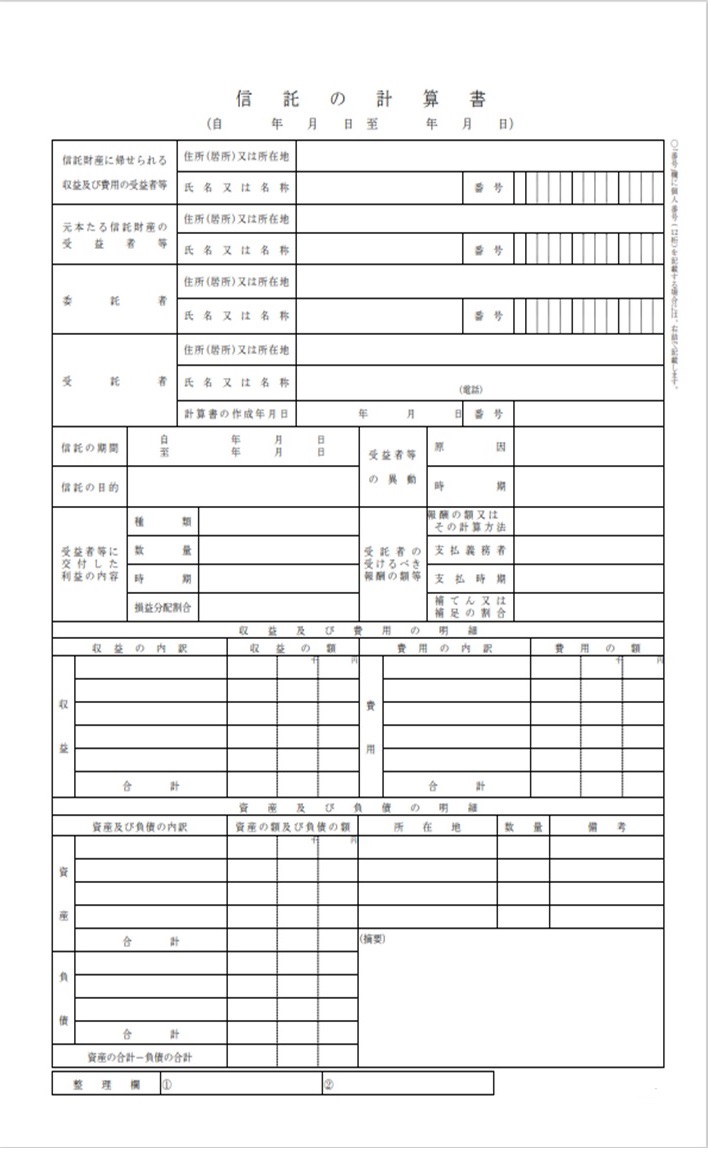

ではその信託の計算書ですが、具体的には以下の内容を記載することになります。

ア.委託者、受益者の氏名や住所など

イ.前年12月31日時点の当該信託にかかる資産や負債の内訳

ウ.前年中における信託の収益や費用の内訳

エ.受託者が受け取った報酬の額

家族信託は契約がゴールではありません。

それに伴う税務手続きをこなしてからのゴールです。

家族信託はそういう税の手続きを伴う契約でありながら、

家族信託を勧める一部の法律専門家の中には

そういった税務手続きの説明を怠っている方もいらっしゃいますのでご注意下さい。

相続税申告相談プラザひろしまでは、もちろん税の専門家ですので、

信託契約の締結の相談だけでなく

家族信託についても付帯する税の手続きのフォローもバッチリです!

FMちゅーピー令和4年1月6日放送分(放送開始93回目)