年間300件以上の相続税の相談を受ける相続税の虎こと税理士の棚田秀利です。

2019年12月19日、FMちゅーピーで、譲渡所得の概算取得費について、話しました。

一般的に不動産の譲渡所得の計算は、

譲渡所得=収入金額-取得費-譲渡費用-特別控除

です。

収入金額の方は直近にその取引があるので金額がわからないことはないと思われますが、

問題なのは取得費です。

自分が購入した不動産であれば契約書を例え紛失したとしても、いくらで購入したか記憶に残っていることも多々あるでしょう。

しかし、実家の不動産を相続取得した際に問題となるのが、実家を取得した時の契約書が保存されていないのではないかということです。

具体的には

1. 土地を購入した際の売買契約書

2. 建物を建てた際の建設請負契約書

断捨離と称して、もう古い書類だし役に立つこともないだろうと捨ててしまっては一大事です。

これらの契約書がないと譲渡所得の計算上大変不利になる可能性がありますので、

権利証と同じように大切に保管しましょう。

では、この契約書がなかったらどうなるでしょうか?

概算取得費として収入金額×5%が取得費として認められます。

例えば土地建物の売却価格が2,000万円とすれば、100万円の取得費が認められます。

不動産の取得時の契約書もなく、この収入金額×5%よりも高い価格で購入したと思われる際に、

あきらめなければいけないでしょうか?

考えられる道としては

1. 購入業者もしくは建築業者が現存するならば、問い合わせてみましょう。

2. 不動産登記事項証明書に住宅ローンの金額の記載がある時はその金額でも対応できるかもしれません。

それでも間に合わない際には

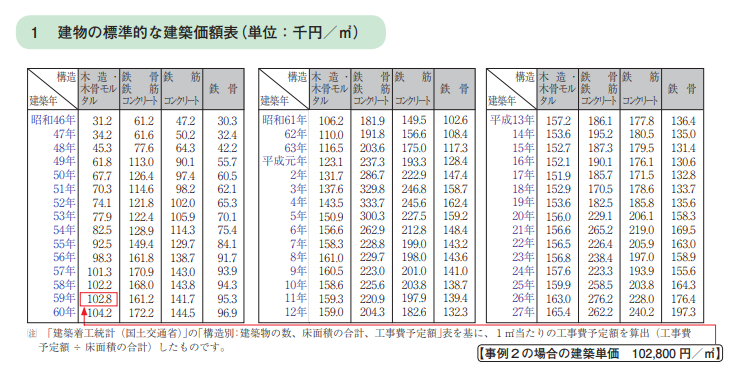

建物の標準的な建築価額表といって

国土交通省が「建築着工統計」の「構造別:建築物の数、床面積の合計、工事費予定額」を基に、1㎡あたりの工事費予定額を算出したものを利用して計算する方法もあります。

昭和47年築の木造の建築面積100㎡の建物の取得費の計算ですが、

34.2千円/㎡×100㎡=3,420千円になります。

これに減価償却相当額を控除したものが取得費になりますが、

その説明はまた改めて別の機会にさせていただきます。

相続税専門の相続税申告相談プラザひろしまでは、相続により相続人が実家を取得したけど自分も自宅を持っているので、実家を売却する方を多く見ます。

こういった不動産の売買案件で不動産屋さんに税金を訊くと、売買価格の20%という回答が来ることも多いです。

これは取得費を最初から概算取得費を使う前提で話してしまっているのですが、

もっと頑張れば税金は減ります。

広島にお住まいの方、相続税申告相談プラザひろしまは相続税申告だけでなく、相続不動産の売却による譲渡所得税の申告にも経験が豊富なので、ぜひご相談下さい。

まずは初回の無料相談をお気軽にご利用ください。