親や親族が亡くなったあと、問題になるのが相続税の申告・納付に関する手続きです。なかには「相続財産が不動産ばかりで現金が少なかった」など、相続税の納付が難しいケースがあるかもしれません。

相続税の申告・納付期限までに資金を用意できないのであれば、延納や分納を検討することも選択肢のひとつです。

この記事では、相続税の延納・分納に関する基礎知識を解説します。相続税の納付に関して不安やお悩みを抱えている方は、ぜひ延納が可能となる条件や必要な手続きをチェックしてみてください。

相続税の延納と分納

亡くなった方から受け継ぐ財産の価値に応じて課される相続税は、「相続の開始があったことを知った日の翌日から10か月目の日」までに申告・納付する必要があります。相続税は現金で一括納付することが原則とされており、基本的に延納や分納は認められていません。

しかし、相続税が高額で一括納付が困難なときは、延納が可能となるケースがあります。延納が認められると、期間中は相続税を分割して納付する「分納」ができます。ただし分納する場合は、相続財産のうち不動産等が占める価額の割合や延納期間に応じた延納利子税が加算される点に注意が必要です。

なお、現金で相続税を納付することが難しいときは、納付を困難とする金額を限度に相続財産による納付(物納)をすることも可能です。物納は事前の申請が必要なので、希望する方は早めに税務署で手続きを行いましょう。

※参考:国税庁「No.4211 相続税の延納」「No.4214 相続税の物納」

相続税の延納が可能な4つの条件

相続税の延納を認めてもらうには、以下の4つの条件を満たす必要があります。

- 納税額が10万円以上

- 金銭納付が困難な理由がある

- 延納税・利子税に相当する担保が用意できる

- 担保提供関係書類などを期限内に提出できる

各条件の詳細をみていきましょう。

※出典:国税庁「No.4211 相続税の延納」

納税額が10万円以上

1つ目の条件は、相続税の納税額が10万円以上であることです。10万円を超えるかどうかの判定は、相続人ごとに行われます。

つまり、相続人全員が負担する相続税が合計10万円を超えていても、個人の納税額が10万円以下であれば、分納は認められません。反対に、他の相続人の納税額が10万円以下であった場合でも、制度を利用しようとする人の納税額が10万円を超えていれば、分納が認められます。

金銭納付が困難な理由がある

2つ目の条件は、金銭納付が困難な理由があることです。「金銭納付が困難」かどうかは、相続財産と納税者がもともと所有していた財産の両方を加味して判断されます。

分納する金額は、支払いが困難な範囲内で申請しなければいけません。

なかには、所有している財産すべてを納税に充てると生活が成り立たなくなってしまう方もいるでしょう。そのような状況になることを防ぐために、「支払いが困難な範囲」の金額を計算するときは、当面の生活費や事業運転資金を手元に残すことが可能です。

延納税・利子税に相当する担保が用意できる

3つ目の条件は、延納税・利子税に相当する担保が用意できることです。ただし、延納税額が100万円以下で延納期間が3年以下の場合は、担保提供が不要になります。

延納は、見方を変えると「納税予定のお金を国から一時的に借りる」ことであるとみなされます。そのため、住宅ローンなどを利用するときと同様に担保の提供が必要になるのです。

延納の担保として提供できる財産としては、次のようなものが挙げられます。

- 土地

- 国債および地方債

- 社債その他の有価証券で税務署長が確実と認めるもの

- 建物、立木、登記される船舶などで、保険に附したもの

- 鉄道財団、工場財団など

- 税務署長が確実と認める保証人の保証

担保にできる財産の種類は上記のように限られていますが、相続人の固有財産や共同相続人・第三者が所有する財産などを提供することも可能です。

担保提供関係書類などを期限内に提出できる

4つ目の条件は、延納申請の際に必要となる担保提供関係書類などを延納申請期限までに提出することです。

延納申請の期限は、次のとおりです。

- 期限内申告の場合:相続税の申告期限となる日

- 更正または決定が発せられた場合:当該通知が発せられた日の翌日から1か月を経過する日

- 期限後申告または修正申告の場合:申告書の提出の日

後述しますが、担保提供関係書類を期限内に準備できないときは、所定の手続きを行うことで提出期限を延長することも可能です。

相続税を延納するデメリット

相続税の延納は、納税が難しい方にとってはありがたい制度です。その一方で、利用することでデメリットが生じることも理解しておかなければいけません。

相続税を延納する際は、以下のデメリットに注意しましょう。

延納に関わる利子税が発生する

相続税を延納するときは、利子税が発生します。つまり延納することにより、本来の相続税よりも多く納税しなければいけなくなるのです。

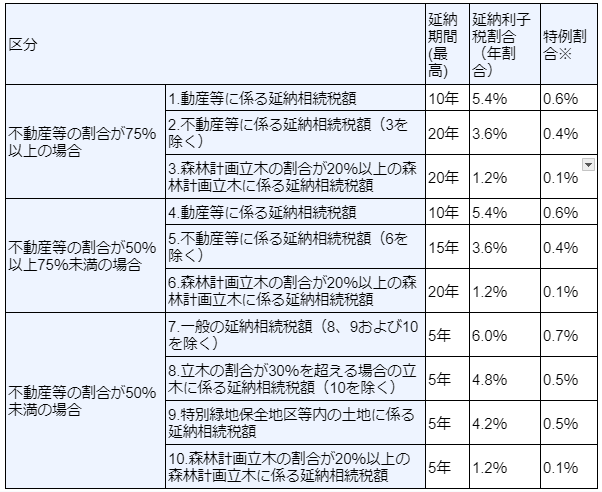

利子税の割合は、相続財産の価額のうちに占める不動産等の価額の割合と、延納期間によって変わります。具体的な利子税の割合は、次のとおりです。

※※出典:国税庁「No.4211 相続税の延納」

延納利子税は高額になることもあるため、場合によっては金融機関から融資を受けて納税したほうが負担を抑えられることがあります。利子税を支払ってまで延納を申請すべきか、税理士などの専門家に相談してみることをおすすめします。

延納期間が設けられている

相続税が延納できる期間は限られており、相続財産における不動産の割合に応じて決定されます。そのため、納税者が自由に延納期間を決めることはできません。

延納が可能な期間は最長20年で、最短5年であると定められています。ここで注意したいのが、延納に適用される利率が固定金利制である点です。

長期にわたり延納する場合は、当初の高い金利が継続して適用されることになる可能性があります。金融機関の金利と比較しながら、必要に応じて借り換えも検討することが大切です。

相続税の延納手続きの流れ

相続税の延納に必要な手続きは書類の準備と提出のみなので、プロセスとしては非常にシンプルです。しかし、準備しなければいけない書類の内容が複雑なので、早めに取りかかることを推奨します。

以下では、相続税の延納手続きの流れを具体的にみていきましょう。

書類をそろえる

まずは、延納申請に必要な書類をそろえましょう。必要になるのは、次の3つの書類です。

- 相続税延納申請書

- 延納申請書別紙

- 担保提供関係書類

各書類の詳細を説明します。

相続税延納申請書

相続税延納申請書は、延納を申請するための書類です。

延納する相続税の金額や納付期限、分割納付する税額のスケジュールなどを記入します。また、あわせて「金銭納付を困難とする理由書」を作成し、延納を希望する理由や相続人の預貯金の額、当面の生活費についても明記します。

とにかく項目が多く、数字を用いて具体的に記入しなければならないため、作成時に混乱しやすい書類です。内容によっては延納が却下されることもあるため、専門家の力を借りながら作成することがおすすめです。

延納申請書別紙

延納申請書別紙(担保目録および担保提供書)は、担保にする財産について記入する書類です。

記載する内容は、担保によって異なります。例えば、不動産を担保として提供する場合は、土地の所在地や地積、価額、他の担保状況などを記載します。

担保提供関係書類

担保提供関係書類は、担保にする財産ごとに必要となる書類のことです。国税庁の「担保提供関係書類チェックリスト」をもとに、ご自身に必要な書類を準備しておく必要があります。

例えば、土地を担保として提供する場合は、登録事項証明書や固定資産税評価証明書が必要になります。どのような書類が必要になるのか、あらかじめ確認しておきましょう。

※参考:国税庁「担保提供関係書類チェックリスト」

最寄りの税務署に期限内に提出する

必要書類が準備できたら、相続税の納付期限(延納申請期限)までに税務署長へ提出しましょう。

税務署長は書類の内容をもとに調査を行い、延納申請期限から3か月以内に許可・却下の判断を下します。この期間は、担保によって最長6か月に延長されるケースもあります。

申告期限までに担保提供関係書類が提出できないときは、延納申請書に「担保提供関係書類提出期限延長届出書」を添付して提出すれば、最長6か月まで提出期限を延長可能です。最終の提出期限までに担保提供関係書類を提出できない場合、延納申請は却下されることになるため注意しましょう。

相続税の延納で担保にできない財産

相続税の延納には担保の提供が必要になりますが、法律上担保にできない財産がいくつか存在しています。

具体的に、次のような財産は担保にできないため注意が必要です。

- 共同相続人の間で所有権が争われている財産

- 共有者全員から担保の承諾が得られていない財産

- 担保提供に同意が得られない第三者の所有財産

- 売却できる見込みがない財産

- 担保価値が低い財産

- 存続価値が延納期間よりも短い財産

- 法令上、担保権の設定や処分が禁止されている財産

- 建物除去命令などが出されている不動産

所有している財産が担保にできるものかどうか、しっかりと確認しておきましょう。

相続税の延納手続きは専門家に相談を!

納税額が10万円以上、金銭納付が困難な理由があるなどの要件を満たせば、相続税は延納申請することが可能です。相続税を現金で一括納付することが難しい場合は、早めに手続きを行っておきましょう。

相続税の延納手続きを行う際は、担保提供に関する書類をそろえたり、複雑な延納申請書を作成したりする必要があります。適切に手続きをしなければ延納申請が却下されることもあるため、専門家に相談しながら進めることが重要です。

「相続税申告相談プラザひろしま」では、相続と向き合い30年以上の専門家が相続税の延納手続きをサポートしています。相続税でわからないことやお困りのことがあれば、お気軽にご相談ください。